Hay personas que se inclinan por el final de la crisis. El resurgimiento de General Motors, los datos de crecimiento, la subida de la bolsa, etc. Parece que permiten apostar por tal posibilidad. Si bien el panorama de países como Alemania, Reino Unido, Estados Unidos y España es muy diferente podemos considerar un conjunto de factores para tener una visión razonable.

Factor 1

Bolsa y economía no es lo mismo

A pesar de que sea algo conocido conviene recordarlo. A la economía general se la suele ver ir y venir, pero su relación con las bolsas no está tan clara. El mercado de valores es mucho más impredecible y caótico. Un desastre monetario puede generar subidas en la bolsa, como cuando se produjo el corralito argentino. Una brusca bajada de tipos puede tener un efecto negativo o positivo en los valores, depende del caso. Normalmente las bolsas adelantan pero también sobredescuentan.

Factor 2

Una foto de los mercados a largo plazo

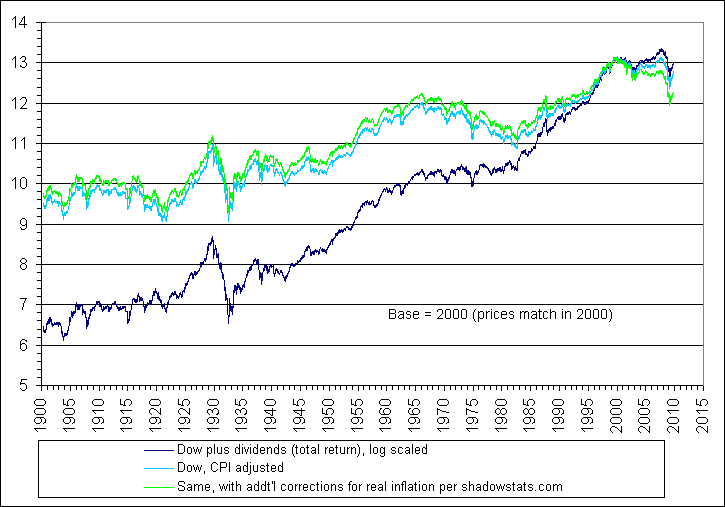

Es difícil hacer una foto a largo plazo. En el corto plazo podemos tener una idea más o menos de la subidas y bajadas pero en el largo no. La inflación juega un papel clave en estas cuestiones.

Si observamos el gráfico deflactado se aprecian los efectos de las dos crisis importantes. En los 70 el varapalo de los mercados fue similar al de los años 30. Las caídas en términos reales se pueden ver aquí:

Lógicamente hay matices e interpretaciones, pero vayamos al factor tiempo. Si la crisis bursátil (como parece) se inicia a principios de 2000 vamos a cumplir los 10 años de corrección, comparado con las otras dos se trata de un tiempo que parece corto a la vista de los gráficos. A pesar de ser ya 10 años tenemos que tener presente que partimos de enormes desequilibrios:

– Un sistema bancario enorme, debe hacerse más pequeño

– Crack inmobiliario, insolvencia: esto tarda mucho tiempo en curarse por el endeudamiento de las familias

– Desequilibrios generados en el tejido productivo (elevados déficits comerciales)

En España y otros países (aunque en España más) hay problemas añadidos: la estructura económica está hecha unos zorros. Faltan sectores industriales, empresas exportadoras, innovación y marca. Curiosamente de esto no habla nadie pero ahí está el quid de la cuestión (al menos eso creo yo).

La conclusión a todo esto es que esos problemas no se solucionan en poco tiempo. Se requiere un proceso largo y a veces doloroso. La deuda norteamericana no desaparecerá de un plumazo, quedan bancos por quebrar, deuda privada por amortizar. En España una subida de tipos puede hacer que se disparen los servicios de la deuda, algo muy grave dado que puede generar una insostenible espiral de gasto. Pero al final la conclusión es que estas cosas no se solucionan rápidamente, son procesos larguísimos, como sucedió en los 70 o 30. La cuestión es, por tanto, ¿esto es más suave que los 70 o menos?. ¿Más suave que el 29 o menos?. Se trata de preguntas difíciles de calibrar. Quizás lo diferente de este caso ha sido lo drástico de las medidas. Los déficits se han disparado a niveles desconocidos. Al enfermo se le han dado dosis enormes de medicina y puede haber efectos secundarios.

Factor 3

Los problemas monetarios

Se ha hablado mucho sobre esta cuestión y no es para menos. Los déficits abultados dan paso a problemas monetarios, no es nuevo. Incluso se discute ya acaloradamente sobre si inflación o deflación. Si el déficit público se hace persistente se va a la hiperinflación, en caso contrario no. Al margen de consideraciones sobre el modelo cuantitativo del dinero lo que parece evidente es que con las monedas puede haber focos que generen inestabilidad en los mercados. Por otro lado China también podría meterse en un laberinto. El resultado es que por ahí pueden venir tensiones que afecten a los mercados. Si interpretamos la subida del oro como lo que es realmente: una bajada del dólar. Los EE.UU. están haciendo un ajuste rápido al viejo estilo.

Conclusión

Las correcciones de mercado alcista principal se vienen tomando 20 años (ver gráfico en dshort). Podríamos estar en el ecuador de los años duros. Esto no quita para que se produzcan rallys más o menos importantes. La cuestión es que estamos en un mercado que está difícil y que va a seguir estándolo. Si, como dicen, los bancos de inversión se han convertido en Hedge Funds que funcionan con dinero gratis prestado de la FED, un endurecimiento de la política monetaria puede secar las bolsas mucho más de lo que puede parecer inicialmente. De momento parece que sería el BCE el primero que comenzara a endurecer las condiciones, pero por algo se empieza. Como conclusión general creo que los mercados están para invertir poca cosa. Falta tiempo para que se puede entrar con confianza a largo plazo.